[Recap Workshop 22/10]: Kê khai và Quản lý Thuế hiệu quả khi Kinh doanh Thương mại điện tử

Ngày 22/10 vừa qua, buổi Workshop “Kê khai và Quản lý Thuế khi Kinh doanh Thương mại điện tử” đã diễn ra thành công rực rỡ. Chương trình không chỉ giúp các chủ kinh doanh tháo gỡ những khó khăn trong quản lý, kê khai và nộp thuế trong lĩnh vực thương mại điện tử, mà còn cung cấp kiến thức quý giá về thuế cùng các quy định mới. Thông qua buổi workshop, doanh nghiệp đã được trang bị những thông tin cần thiết, giúp họ tự tin hơn trong việc tuân thủ quy định thuế, từ đó tối ưu hóa lợi nhuận và phát triển bền vững trong tương lai.

Buổi Hướng dẫn & Tư vấn trực tuyến “Kê khai và Quản lý Thuế khi Kinh doanh Thương mại điện tử” nằm trong chuỗi hoạt động được triển khai bởi Finan (Sổ Bán Hàng) và Sáng kiến Hỗ trợ Phụ nữ Khởi nghiệp và Kinh doanh (WISE), cùng sự tài trợ và đồng hành của VISA Foundation, với mục tiêu tăng cường khả năng tiếp cận vốn, tăng trưởng cho các doanh nghiệp nhỏ và vừa do phụ nữ làm chủ.

Hãy cùng Sổ Bán Hàng “ghi chú” lại những lưu ý quan trọng cùng các kiến thức hữu ích về vấn đề kê khai và quản lý thuế, giúp các chủ kinh doanh tự tin hoạt động trên sàn thương mại điện tử nhé!

>>Mời bạn xem thêm: [Recap livestream 4/10] Thuế trong thương mại điện tử: Hiểu đúng – Làm chuẩn để tối ưu hóa lợi nhuận kinh doanh

Thông tin và mục đích của chương trình

Buổi Hướng dẫn & Tư vấn trực tuyến “Kê khai và Quản lý Thuế khi Kinh doanh Thương mại điện tử” đem đến những thông tin hữu ích liên quan đến thuế, các quy định, quá trình quản lý cùng các điểm quan trọng của việc kê khai, giúp chủ kinh doanh giảm thiểu sai sót và tự tin phát triển kinh doanh thương mại điện tử.

Chương trình có sự tham gia của các khách mời:

- Anh Phan Tuấn Nam: Chuyên gia trong lĩnh vực thuế với hơn 20 năm kinh nghiệm kế toán, tư vấn hơn 1000 doanh nghiệp và quản trị viên trang Webketoan.vn.

- Chị Vũ Việt Hương: Chuyên gia có 30 năm kinh nghiệm kế toán – tài chính đa lĩnh vực, hiện đang là đồng sáng lập công ty thuế Tâm An và quản trị viên trang Webketoan.vn.

Quý 4 luôn là thời điểm bứt phá của các chủ kinh doanh, đặc biệt là trên các sàn thương mại điện tử với hàng loạt chương trình khuyến mãi sôi động. Sổ Bán Hàng không chỉ là ứng dụng quản lý bán hàng thông minh hàng đầu tại Việt Nam, mà còn mong muốn đồng hành cùng chủ kinh doanh một cách toàn diện hơn. Qua buổi chia sẻ về thuế lần này, mang đến cho các chủ kinh doanh những kiến thức hữu ích, từ đó tự tin vận hành và phát triển bền vững trong tương lai.

>>Mời bạn xem thêm: Ra mắt FinanEcom – Giải pháp tự động xuất hóa đơn và ước tính thuế TMĐT

Những sai lầm thường gặp trong việc đăng ký, kê khai và nộp thuế

Vấn đề truy thu thuế đối với chủ kinh doanh online đã trở thành một chủ đề nóng trong những năm gần đây. Cơ quan thuế đang ngày càng chú ý đến việc thu thuế từ các hoạt động kinh doanh trực tuyến, đặc biệt là đối với những người kinh doanh có doanh thu lớn mà không khai báo hoặc nộp thuế đầy đủ.

Chính vì lý do đó, nhiều chủ kinh doanh trở nên bối rối và gặp rất nhiều sai sót trong việc đăng ký, kê khai và nộp thuế. Theo anh Nam, các sai lầm đó thường sẽ là:

- Quá hạn đăng ký thuế

Nhiều chủ kinh doanh online không thực hiện đăng ký mã số thuế ngay khi bắt đầu kinh doanh, dẫn đến tình trạng không có hồ sơ thuế và khó khăn trong việc kê khai sau này. Đăng ký thuế là yêu cầu bắt buộc đối với bất kỳ cá nhân hoặc tổ chức nào có thu nhập từ hoạt động kinh doanh, bao gồm cả kinh doanh online.

- Quá hạn kê khai thuế

Một lỗi thường gặp khác là không thực hiện kê khai thuế đúng thời hạn. Người bán hàng online thường không quen với lịch trình kê khai hàng tháng, hàng quý và dễ bỏ lỡ các kỳ hạn nộp hồ sơ. Kê khai thuế muộn không chỉ khiến bị truy thu mà còn có thể bị phạt hành chính theo quy định pháp luật.

- Quá hạn nộp thuế

Ngay cả khi đã kê khai thuế đúng thời hạn, nhiều người vẫn gặp khó khăn trong việc nộp thuế đúng hạn. Điều này có thể là do thiếu hiểu biết về quy trình nộp thuế hoặc do không đủ ngân sách để nộp thuế đúng hạn. Khi bị chậm nộp thuế, các khoản phạt lãi sẽ gia tăng, gây áp lực tài chính lớn cho các chủ kinh doanh.

- Quá nhiều nguồn thu nhập

Nhiều người bán hàng online không chỉ kinh doanh trên một nền tảng, mà còn bán trên nhiều sàn thương mại điện tử, mạng xã hội hoặc thậm chí làm thêm các công việc khác. Việc không theo dõi và thống kê chính xác các nguồn thu nhập như TMĐT qua sàn (Marketplaces), TMĐT qua mạng xã hội (Social Commerce), TMĐT qua Live Commerce (Live Shopping), TMĐT trực tuyến có thể dẫn đến sai sót trong kê khai thu nhập, dễ bị cơ quan thuế phát hiện và truy thu.

Chính vì vậy, anh Nam khuyến nghị các chủ kinh doanh cần kê khai và nộp thuế đúng hạn, đảm bảo đăng ký kinh doanh và kê khai thuế một cách đầy đủ, minh bạch khi có thu nhập từ kinh doanh online. Điều này không chỉ giúp tuân thủ pháp luật mà còn xây dựng lòng tin từ khách hàng và đối tác.

>>Mời bạn xem thêm: Bán online là giải pháp “cứu cánh” trong bối cảnh chuyển đổi số?

Bên cạnh đó, việc sử dụng phần mềm quản lý bán hàng và thuế là rất cần thiết, giúp người bán dễ dàng theo dõi doanh thu, chi phí và nộp thuế đúng quy định. Điều này không chỉ tiết kiệm thời gian mà còn tránh rủi ro bị truy thu, góp phần tối ưu hóa quy trình kinh doanh.

3 điều cần lưu ý khi thực hiện nghĩa vụ thuế

Thực hiện nghĩa vụ thuế là quá trình mà cá nhân, tổ chức hoặc hộ kinh doanh phải tuân thủ các quy định pháp luật về thuế, bao gồm việc kê khai, nộp thuế và duy trì hồ sơ chứng từ liên quan đến hoạt động kinh doanh. Anh Nam chia sẻ rằng có 3 điều cần lưu ý khi thực hiện nghĩa vụ này:

Đăng ký thuế

Đăng ký thuế là một bước quan trọng trong quá trình thực hiện nghĩa vụ thuế của cá nhân hoặc hộ kinh doanh.

- Đăng ký kinh doanh: Chủ kinh doanh cần phải đăng ký thành lập hộ kinh doanh hoặc công ty và hoàn tất các thủ tục liên quan để được cấp Giấy chứng nhận đăng ký kinh doanh.

- Mã số thuế cá nhân kinh doanh/ hộ kinh doanh: Sau khi hoàn tất đăng ký kinh doanh, chủ hộ hoặc cá nhân kinh doanh sẽ được cấp mã số thuế. Mã số thuế là một mã số duy nhất để cơ quan thuế xác định và quản lý nghĩa vụ thuế của cá nhân hoặc tổ chức.

- Kích hoạt tài khoản kê khai thuế: Người nộp thuế cần kích hoạt tài khoản kê khai thuế để có thể thực hiện các giao dịch khai thuế trực tuyến.

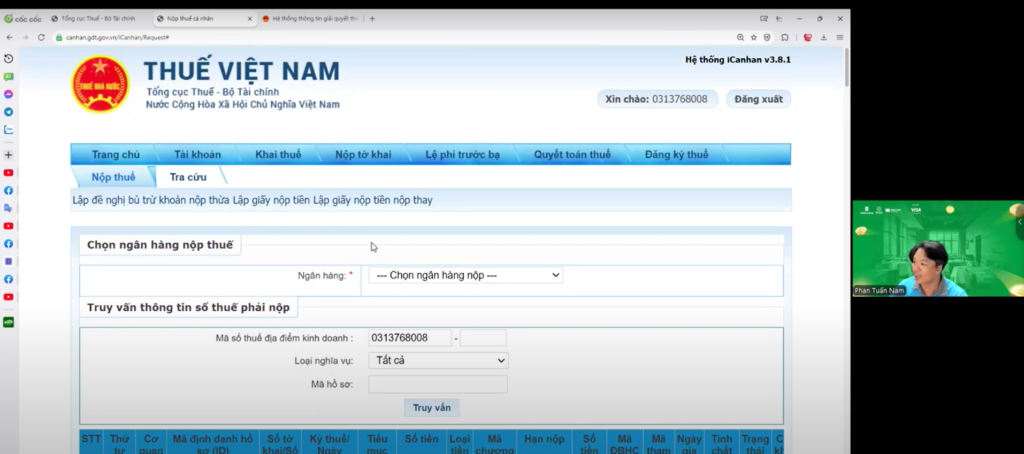

- Hệ thống kê khai trực tuyến: Làm quen với hệ thống kê khai thuế trực tuyến và thực hiện tra cứu mã số thuế khi cần thiết.

- Tra cứu mã số thuế: Thường xuyên tra cứu và kiểm tra thông tin về mã số thuế của mình để đảm bảo rằng các thông tin được cập nhật chính xác, nhằm tránh các rắc rối về sau.

Môn bài

Lệ phí môn bài là khoản phí mà cá nhân, tổ chức kinh doanh phải nộp cho Nhà nước để được phép hoạt động kinh doanh. Đây là một loại thuế không trực tiếp liên quan đến doanh thu hay lợi nhuận, mà được tính dựa trên quy mô và loại hình kinh doanh.

Lệ phí môn bài được quy định như sau:

- Mức lệ phí theo doanh thu:

- Doanh thu trên 500 triệu đồng/năm: 1 triệu đồng/năm.

- Doanh thu từ 300 – 500 triệu đồng/năm: 500 nghìn đồng/năm.

- Doanh thu dưới 300 triệu đồng/năm: không phải nộp lệ phí môn bài.

- Hồ sơ kê khai: Doanh nghiệp không phải nộp hồ sơ kê khai lệ phí môn bài. Cơ quan thuế sẽ căn cứ vào hồ sơ khai thuế để tính số tiền lệ phí môn bài phải nộp.

- Thời hạn nộp lệ phí:

- Cơ quan thuế tính số tiền lệ phí môn bài phải nộp chậm nhất là ngày 20/01 hàng năm.

- Thời gian nộp lệ phí môn bài chậm nhất là ngày 30/01 hàng năm.

- Hình thức nộp: Doanh nghiệp có thể nộp lệ phí môn bài qua Internet banking hoặc trên hệ thống eTax.

>>Mời bạn xem thêm: Sáng tạo nội dung: Tăng tỷ lệ chuyển đổi đơn hàng khi kinh doanh trên mạng xã hội

Nộp thuế theo các phương pháp phổ biến hiện nay

Phương pháp khoán

- Tần suất kê khai: Kê khai thuế 1 lần/năm theo tờ khai mẫu 01/CNKD.

- Ngành nghề kinh doanh: Khai theo danh mục ngành nghề tại Hệ thống ngành kinh tế Việt Nam.

- Hóa đơn: Hộ khoán cần sử dụng hóa đơn giao cho khách hàng và phải đề nghị cơ quan thuế cấp theo từng lần phát sinh.

Khai thuế

- Hồ sơ khai thuế:

- Tờ khai mẫu số 01/CNKD

- Nếu đề nghị cấp hóa đơn, cần đính kèm phụ lục Bảng kê hoạt động kinh doanh theo mẫu số 01-2/BK-HĐKD.

- Nơi nộp hồ sơ: Nộp tại UBND xã, phường, thị trấn chậm nhất ngày 15/12 hàng năm.

-Trường hợp mới kinh doanh, có biến động trong năm: Chủ kinh doanh đến đội thuế Liên xã phường chậm nhất là ngày 10 từ khi kinh doanh/ chuyển đổi phương pháp tính thuế, thay đổi ngành nghề, quy mô kinh doanh.

-Hộ khoán sử dụng hóa đơn cho CQT cấp: Đến CQT chậm nhất là ngày thứ 10 từ ngày sử dụng hóa đơn.

- Hình thức khai thuế: Thực hiện qua Cổng thông tin thương mại điện tử, Cổng thuế điện tử phân hệ “Cá nhân”, hoặc trên Cổng dịch vụ công quốc gia.

Nộp thuế

- Thời hạn nộp thuế: Chậm nhất là ngày cuối của tháng. Đối với hộ mới kinh doanh hoặc thay đổi hoạt động, thời hạn nộp thuế sẽ là ngày cuối tháng sau.

>>Mời bạn xem thêm: Thuế khoán là gì mà các hộ kinh doanh cần phải biết

Phương pháp kê khai

- Áp dụng: Hộ, cá nhân kinh doanh quy mô lớn và hộ kinh doanh lựa chọn nộp thuế theo phương pháp kê khai

- Chủ kinh doanh phải thực hiện chế độ kế toán, hóa đơn, chứng từ (Trừ trường hợp trong lĩnh vực có căn cứ xác định được doanh thu kinh doanh theo xác nhận của cơ quan chức năng)

- Chế độ kế toán phải theo hướng dẫn tại Thông tư số 88/2021/TT-BTC ngày 11/10/2021 của Bộ Tài chính từ ngày 01/10/2022

Khai thuế

- Hồ sơ khai thuế:

- Tờ khai mẫu số 01/CNKD

- Bảng kê hoạt động kinh doanh theo mẫu số 01-2/BK-HĐKD.

- Nơi nộp hồ sơ: CQT quản lý trực tiếp nơi hộ kê khai hoạt động sản xuất, kinh doanh

- Thời hạn nộp hồ sơ: Chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế

a) Hộ kê khai theo tháng: chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế

b) Hộ kê khai theo quý: chậm nhất là ngày cuối cùng của tháng đầu quý tiếp theo liền kề phát sinh nghĩa vụ thuế

- Hình thức khai thuế: Thực hiện qua Cổng thông tin thương mại điện tử, Cổng thuế điện tử phân hệ “Cá nhân”, hoặc trên Cổng dịch vụ công quốc gia.

Nộp thuế

- Thời hạn nộp thuế: Chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế.

- Hình thức nộp thuế: Trực tiếp tại Kho bạc Nhà nước, ngân hàng thương mại, Cổng thuế điện tử.

Phương pháp từng lần phát sinh

Phương pháp thuế từng lần phát sinh là một cách thức tính thuế áp dụng cho cá nhân, hộ kinh doanh hoặc doanh nghiệp trong trường hợp họ không thực hiện phương pháp kê khai thuế theo quy định.

Khai thuế

- Hồ sơ khai thuế:

- Tờ khai thuế mẫu số 01/CNKD.

- Bảng sao hợp đồng kinh tế

- Biên bản nghiệm thu

- Thanh lý hợp đồng

- Tài liệu chứng minh nguồn gốc hàng hóa

- Nơi nộp hồ sơ: Tùy theo trường hợp kinh doanh lưu động.

- Hình thức khai thuế:

- Qua Cổng thông tin thương mại điện tử.

- Sử dụng Cổng thuế điện tử (phân hệ “Cá nhân”).

- Qua Cổng dịch vụ công quốc gia.

Nộp thuế:

- Thời hạn nộp thuế: Chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế.

- Hình thức nộp thuế: eTax Mobile, Cổng thuế điện tử (phân hệ “Cá nhân”).

>>Mời bạn xem thêm: Cách ước tính thuế chính xác khi kinh doanh thương mại điện tử

Phương pháp quản lý chi phí và hóa đơn hiệu quả cho chủ kinh doanh

Chủ kinh doanh cần quản lý chi phí và hóa đơn hiệu quả để kiểm soát chi tiêu, tránh sai sót trong thanh toán, cải thiện quản trị tài chính, duy trì uy tín với nhà cung cấp và khách hàng, tuân thủ quy định pháp luật, đồng thời tiết kiệm thời gian và công sức. Trong buổi workshop này, anh Nam cũng đã cung cấp cho chủ kinh doanh các phương pháp hiệu quả để quản lý chi phí và hóa đơn:

Quản lý hóa đơn điện tử

Hóa đơn điện tử là một công cụ quan trọng giúp hộ kinh doanh quản lý các giao dịch tài chính một cách hiệu quả và minh bạch. Để quản lý hóa đơn điện tử, hộ kinh doanh cần thực hiện các phương pháp sau:

- Sử dụng Cổng hóa đơn điện tử của cơ quan thuế: Hộ kinh doanh có thể truy cập vào hoadondientu.gdt.gov.vn để tạo, quản lý và tra cứu hóa đơn điện tử. Cổng này cung cấp các chức năng hữu ích như lập hóa đơn, xem trạng thái hóa đơn đã phát hành và quản lý các hóa đơn đã sử dụng.

- Lập hóa đơn điện tử thông qua Nhà cung cấp hóa đơn điện tử: Hộ kinh doanh có thể chọn một nhà cung cấp dịch vụ hóa đơn điện tử uy tín để sử dụng dịch vụ lập hóa đơn. Các nhà cung cấp này thường cung cấp phần mềm lập hóa đơn, hỗ trợ doanh nghiệp trong việc tạo và gửi hóa đơn một cách dễ dàng và nhanh chóng.

Quản lý hóa đơn theo từng lần phát sinh

Việc quản lý hóa đơn theo từng lần phát sinh là cách tiếp cận linh hoạt và hiệu quả cho các hộ kinh doanh nhỏ hoặc mới bắt đầu. Quy trình thực hiện với 2 bước:

- Truy cập Cổng hóa đơn điện tử của cơ quan thuế: Hộ kinh doanh cần truy cập vào hoadondientu.gdt.gov.vn để thực hiện việc lập đề nghị hóa đơn cho từng lần phát sinh.

- Lập đề nghị hóa đơn theo từng lần phát sinh: Sau khi đăng nhập vào cổng, hộ kinh doanh có thể điền thông tin cần thiết để lập hóa đơn cho từng giao dịch cụ thể. Điều này giúp theo dõi rõ ràng từng giao dịch và hạn chế sai sót trong việc phát hành hóa đơn.

>>Mời bạn xem thêm: Thuế giá trị gia tăng là gì? Cách tính thuế giá trị gia tăng mới nhất

Q&A – Hỗ trợ giải đáp các vấn đề thuế thường gặp của chủ kinh doanh

Sổ Bán Hàng đã nhận nhiều câu hỏi thú vị từ các chủ kinh doanh gửi đến cho chương trình về vấn đề thuế và kê khai thuế trên sàn thương mại điện tử. Điều này đã cho thấy tầm quan trọng của thuế đối với việc vận hành và phát triển của các hộ kinh doanh.

- Khi kinh doanh Thương mại điện tử, các loại thuế có thể phát sinh đối với đơn vị kinh doanh (F&B, bán lẻ, dịch vụ) là gì? Giữa các ngành này có điểm khác biệt nào không? – MC Thanh Giang đặt câu hỏi.

Anh Nam giải đáp: Khi kinh doanh thương mại điện tử, các loại thuế phát sinh thường bao gồm thuế giá trị gia tăng (VAT), thuế thu nhập doanh nghiệp (TNDN) hoặc thuế thu nhập cá nhân (TNCN) đối với hộ kinh doanh, và thuế môn bài. Mặc dù các ngành F&B, bán lẻ và dịch vụ đều chịu những loại thuế này, nhưng có một số điểm khác biệt. Ngành F&B có thể được miễn VAT cho một số sản phẩm, bán lẻ thường áp dụng VAT đồng đều cho tất cả hàng hóa, trong khi dịch vụ có thể được hưởng thuế suất thấp hơn hoặc quản lý chi phí hợp lý dễ dàng hơn, giúp giảm thuế TNDN hoặc TNCN.

- Nếu là người lần đầu tiên đăng ký thuế thì cần chuẩn bị trước những gì? Và đăng ký MST cho hộ kinh doanh thì có giống khi đăng ký cho cá nhân không? – MC Thanh Giang đặt câu hỏi.

Anh Nam giải đáp: Khi lần đầu đăng ký mã số thuế (MST), bạn cần chuẩn bị CMND/CCCD, giấy chứng nhận đăng ký hộ kinh doanh (nếu có), địa chỉ kinh doanh và tờ khai đăng ký thuế. Việc đăng ký MST cho hộ kinh doanh phức tạp hơn cá nhân, vì ngoài giấy tờ cá nhân, hộ kinh doanh cần giấy phép kinh doanh và kê khai doanh thu, chi phí rõ ràng. Trong khi cá nhân chỉ cần đăng ký MST để kê khai thu nhập thì hộ kinh doanh được xem là đơn vị kinh doanh độc lập và có nghĩa vụ thuế lớn hơn.

- Sau khi mình có MST thì cuối năm các anh chị chủ kinh doanh còn phải kê khai. Hiện nay các anh chị cũng có thể kê khai trực tuyến để tiết kiệm thời gian. Em muốn hỏi nếu mình kê khai trực tuyến thì thường mọi người hay mắc phải sai lầm nào nhất?– MC Thanh Giang đặt câu hỏi.

Anh Nam giải đáp: Khi kê khai thuế trực tuyến, nhiều chủ kinh doanh thường mắc các sai lầm như nhập sai thông tin mã số thuế, doanh thu, hoặc chi phí; kê khai không đầy đủ thu nhập; quên nộp tờ khai đúng hạn; chọn sai loại tờ khai và không nộp đủ tài liệu cần thiết. Những lỗi này có thể dẫn đến chênh lệch số liệu, bị phạt chậm nộp hoặc yêu cầu chỉnh sửa, gây mất thời gian và rủi ro bị truy thu thuế.

- Quá trình kê khai thuế trực tuyến gồm những bước nào. Đâu là các lưu ý quan trọng mà chủ kinh doanh cần quan tâm? – MC Thanh Giang đặt câu hỏi.

Anh Nam giải đáp: Quá trình kê khai thuế trực tuyến bao gồm các bước như đăng nhập vào hệ thống của Tổng cục Thuế, chọn loại tờ khai phù hợp, điền thông tin cần thiết, kiểm tra kỹ thông tin, nộp tờ khai và lưu trữ biên lai xác nhận. Các lưu ý quan trọng mà chủ kinh doanh cần quan tâm là chọn đúng loại tờ khai, kiểm tra thông tin cẩn thận trước khi nộp, nắm rõ thời hạn kê khai, cập nhật thông tin kịp thời nếu có thay đổi, và tìm kiếm hỗ trợ từ chuyên gia thuế khi cần thiết để đảm bảo quá trình kê khai diễn ra suôn sẻ và chính xác.

>>Mời bạn xem thêm: Thuế hộ kinh doanh là gì? Cập nhật chính sách thuế cho hộ kinh doanh mới nhất

- Hiện tại một số phụ liệu như dây, thùng, hộp,… (chiếm tỷ trọng cũng khá lớn) nhưng do các đối tác toàn nhỏ lẻ bán cho bên mình nên bản thân họ cũng không có hóa đơn (vì họ cũng nhập từ Trung Quốc). Những đầu vào như vậy thì xử lí như thế nào? Quan điểm của thuế ra sao? – Chủ kinh doanh SOU-Farm gửi câu hỏi đến chương trình.

Chị Hương giải đáp: Những hộ kinh doanh, dù quy mô lớn hay nhỏ, khi áp dụng phương pháp kê khai thuế cần chú ý đến hóa đơn đầu vào. Tuy nhiên, với phương pháp khoán, nếu chủ kinh doanh không chứng minh được nguồn gốc hàng hóa, họ sẽ có nguy cơ bị phạt bởi cơ quan thuế. Do đó, việc yêu cầu hóa đơn từ nhà cung cấp hoặc tìm kiếm các nhà cung cấp có hóa đơn hợp pháp là rất quan trọng để đảm bảo tuân thủ quy định thuế.

- Kế toán hợp tác xã thì đóng thuế loại nào và khác gì các doanh nghiệp không? – Chủ kinh doanh Huệ Châu gửi câu hỏi đến chương trình.

Chị Hương giải đáp: Kế toán hợp tác xã có những quy định riêng theo Luật Hợp tác xã. Các hợp tác xã thường phải thực hiện nghĩa vụ thuế như thuế thu nhập doanh nghiệp, thuế giá trị gia tăng và thuế tài sản, tương tự như các doanh nghiệp. Tuy nhiên, có một số điểm khác biệt về chế độ thuế, cơ sở pháp lý và phân phối lợi nhuận.

- Giám đốc công ty TNHH là chủ cá thể kinh doanh, vậy tính thuế TNCN thì tính như thế nào? – Chủ kinh doanh Nga gửi câu hỏi đến chương trình.

Chị Hương giải đáp: Giám đốc công ty TNHH không phải là chủ cá thể kinh doanh mà là người đại diện theo pháp luật của công ty. Thuế thu nhập cá nhân (TNCN) đối với giám đốc được tính dựa trên thu nhập từ tiền lương, tiền công hoặc các khoản thu nhập khác, áp dụng biểu thuế lũy tiến từ 5% đến 35%. Giám đốc có thể được giảm trừ gia cảnh cho bản thân và người phụ thuộc. Công ty TNHH có trách nhiệm khấu trừ thuế TNCN từ tiền lương của giám đốc và nộp vào ngân sách nhà nước, đồng thời giám đốc cũng cần kê khai thuế hàng năm với cơ quan thuế, cung cấp các hồ sơ chứng minh thu nhập và giấy tờ liên quan đến giảm trừ gia cảnh nếu có.

- Mình là hộ kinh doanh kê khai. Hiện nay mình mua nhiều loại hàng hoá không có hoá đơn. Mình muốn xuất hoá đơn hàng hoá đó ra thì phải làm sao? – Chủ kinh doanh Vũ Minh Nhi gửi câu hỏi đến chương trình.

Chị Hương giải đáp: Đối với hộ kinh doanh kê khai, việc mua hàng hóa không có hóa đơn có thể gây khó khăn trong việc chứng minh nguồn gốc hàng hóa khi xuất hóa đơn. Để xuất hóa đơn cho hàng hóa này, bạn cần đảm bảo rằng hàng hóa đó có nguồn gốc hợp pháp. Nếu không có hóa đơn từ nhà cung cấp, bạn có thể yêu cầu nhà cung cấp cấp giấy xác nhận nguồn gốc hàng hóa hoặc các tài liệu chứng minh khác. Tuy nhiên, việc xuất hóa đơn cho hàng hóa không có hóa đơn đầu vào sẽ có nguy cơ bị cơ quan thuế kiểm tra và xử phạt nếu không chứng minh được nguồn gốc. Do đó, việc chú ý đến hóa đơn đầu vào là rất quan trọng để đảm bảo tuân thủ quy định thuế.

- Em đăng ký hộ kinh doanh và thuế kê khai, vậy khi mua các nguyên liệu đóng gói hàng trên shopee em có nên lấy hoá đơn đầu vào không ạ? Nếu như mua thùng giấy, thùng xốp là mua từ người bán hàng nhỏ lẻ và không có hoá đơn thì sao ạ? – Chủ kinh doanh Lương Khánh gửi câu hỏi đến chương trình.

Chị Hương giải đáp: Khi bạn đăng ký hộ kinh doanh và áp dụng phương pháp kê khai thuế, việc lấy hóa đơn đầu vào là rất quan trọng. Hóa đơn đầu vào giúp bạn chứng minh nguồn gốc hàng hóa và có cơ sở để kê khai thuế đầy đủ. Nếu bạn mua nguyên liệu đóng gói hàng trên Shopee hoặc từ những người bán nhỏ lẻ mà không có hóa đơn, bạn nên yêu cầu họ cung cấp hóa đơn hoặc biên nhận thanh toán. Trong trường hợp họ không thể cung cấp hóa đơn, bạn có thể yêu cầu giấy xác nhận nguồn gốc hàng hóa từ người bán. Tuy nhiên, nếu không có hóa đơn hay tài liệu chứng minh nguồn gốc, bạn có thể gặp khó khăn trong việc kê khai thuế và có nguy cơ bị xử phạt từ cơ quan thuế. Do đó, hãy cố gắng lấy hóa đơn cho tất cả các giao dịch mua sắm của mình.

- Mình đăng ký phương pháp khoán, nếu có phát sinh đơn hàng trên Shopee/ Livestream Facebook thì khai nộp thuế như thế nào? – Chủ kinh doanh NCMNN gửi câu hỏi đến chương trình.

Chị Hương giải đáp: Nếu bạn đăng ký phương pháp khoán và có phát sinh đơn hàng trên Shopee hoặc Livestream Facebook, bạn vẫn phải khai và nộp thuế theo quy định. Bạn cần tổng hợp doanh thu từ các đơn hàng này và kê khai thuế 1 lần/năm bằng tờ khai mẫu 01/CNKD, nộp hồ sơ tại UBND xã, phường chậm nhất ngày 15/12 hàng năm. Nếu cần sử dụng hóa đơn cho các giao dịch, hãy đề nghị cấp hóa đơn từ cơ quan thuế cho từng lần phát sinh và giữ lại các chứng từ liên quan để có đủ căn cứ cho việc kê khai thuế.

Buổi workshop “Kê khai và Quản lý Thuế khi Kinh doanh Thương mại điện tử” không chỉ mang lại những kiến thức bổ ích mà còn là cơ hội để các chủ kinh doanh kết nối và chia sẻ kinh nghiệm. Sổ Bán Hàng hy vọng rằng những thông tin được truyền đạt sẽ giúp các chủ kinh doanh tự tin hơn trong việc thực hiện nghĩa vụ thuế và phát triển kinh doanh một cách bền vững.

>>Mời bạn xem thêm: Kinh doanh online đóng thuế như thế nào?

Sổ Bán Hàng hứa hẹn sẽ tiếp tục tổ chức nhiều workshop hữu ích khác trong thời gian sắp tới, nhằm cung cấp thêm nhiều kiến thức và kỹ năng cần thiết cho các chủ kinh doanh. Hãy theo dõi thông tin từ các nền tảng để không bỏ lỡ những cơ hội học hỏi và phát triển mới!