Thuế hộ kinh doanh là gì? Cập nhật chính sách thuế cho hộ kinh doanh mới nhất năm 2025

Bạn muốn kinh doanh nhưng đang vướng mắc về vấn đề đóng thuế?

Bạn kinh doanh nhỏ lẻ nhưng chưa từng đi kê khai thuế và không biết bắt đầu từ đâu?

Hãy để Sổ Bán Hàng làm rõ cho bạn về việc đóng thuế cho các hộ kinh doanh hay cá nhân kinh doanh nhỏ một cách chi tiết và đơn giản. Đồng thời, cập nhật cho bạn thêm các thông tin về thuế cho hộ kinh doanh mới nhất hiện nay. Cùng tìm hiểu trong bài viết sau đây nhé!

>>Mời bạn xem thêm: Máy tính tiền có bắt buộc không? Câu trả lời chính xác cho hộ và cá nhân kinh doanh

1. Thuế hộ kinh doanh là gì?

Thuế hộ kinh doanh (hay còn được gọi là thuế doanh nghiệp) là một loại thuế mà các doanh nghiệp hoặc tổ chức kinh doanh phải nộp cho nhà nước. Đây là một khoản tiền mà các doanh nghiệp phải đóng dựa trên doanh thu, lợi nhuận hoặc hoạt động kinh doanh của họ. Mục đích của việc đóng thuế hộ kinh doanh là để tài trợ nguồn lực công cộng và đóng góp vào ngân sách quốc gia.

Việc tính toán và nộp thuế hộ kinh doanh thường được thực hiện hàng năm, và các doanh nghiệp cần phải tuân thủ theo quy định và quy trình thuế doanh nghiệp của quốc gia hoặc khu vực mà họ hoạt động.

Các mức thuế hộ kinh doanh có thể khác nhau tùy thuộc vào quốc gia, vùng lãnh thổ, loại hình doanh nghiệp theo quy định pháp luật. Việc tính toán thuế hộ kinh doanh thường dựa trên doanh thu, lợi nhuận hoặc các chỉ tiêu tài chính khác của doanh nghiệp.

>>Mời bạn xem thêm: Cách tính phần trăm giảm giá chi tiết cho chủ kinh doanh

Nguồn: Internet

>> Có thể bạn quan tâm: Bán hàng online có phải đóng thuế không?

2. Có những loại thuế hộ kinh doanh nào?

Theo quy định của pháp luật, các hộ kinh doanh hay cá nhân kinh doanh phải nộp 3 loại thuế bắt buộc là: Thuế môn bài, thuế giá trị gia tăng và thuế thu nhập cá nhân.

2.1 Thuế môn bài (License tax)

Thuế môn bài là một loại thuế áp dụng cho các tổ chức, cá nhân hoạt động sản xuất, kinh doanh hàng hóa hay dịch vụ. Loại thuế này được tính dựa trên quy mô hoạt động kinh doanh, doanh thu hoặc giá trị tài sản của doanh nghiệp. Thuế môn bài có thể áp dụng cho các ngành công nghiệp như ngành hàng hóa, dịch vụ, xây dựng, vận tải, ngành nghề tự do, và nhiều ngành nghề khác.

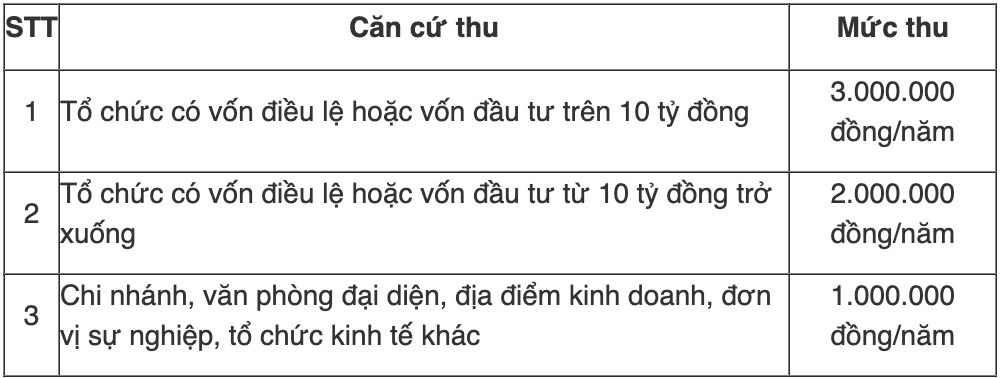

Mức thu lệ phí môn bài 2025 được quy định như sau:

- Mức thu áp dụng tổ chức sản xuất, kinh doanh hàng hóa, dịch vụ:

- Mức thu thuế môn bài đối với cá nhân, hộ gia đình:

Cá nhân, nhóm cá nhân và hộ gia đình hoạt động sản xuất, kinh doanh có doanh thu hàng năm từ 100 triệu đồng trở xuống sẽ được miến thuế môn bài.

>> Mời bạn xem thêm: Máy tính tiền là gì? Chủ kinh doanh cần hiểu rõ trước Nghị định mới áp dụng 06/2025

2.2 Thuế giá trị gia tăng (Value Added Tax – VAT)

Đây là loại thuế áp dụng cho hàng hóa và dịch vụ trong quá trình sản xuất và tiêu dùng. Các doanh nghiệp thường phải thu thuế VAT từ khách hàng và sau đó nộp lại cho cơ quan thuế. Mức thuế VAT được tính dựa trên tỷ lệ phần trăm đã được quy định trước đó. Thuế VAT được xem là một nguồn thu quan trọng cho ngân sách quốc gia và thường được sử dụng để hỗ trợ các chương trình và dự án công cộng.

Nghị định quy định về mức thuế giá trị gia tăng (GTGT) năm 2025 là Nghị định số 180/2024/NĐ-CP của Chính phủ, ban hành ngày 31/12/2024, có hiệu lực từ ngày 01/01/2025 đến hết ngày 30/06/2025.

Theo Điều 1 của Nghị định này:

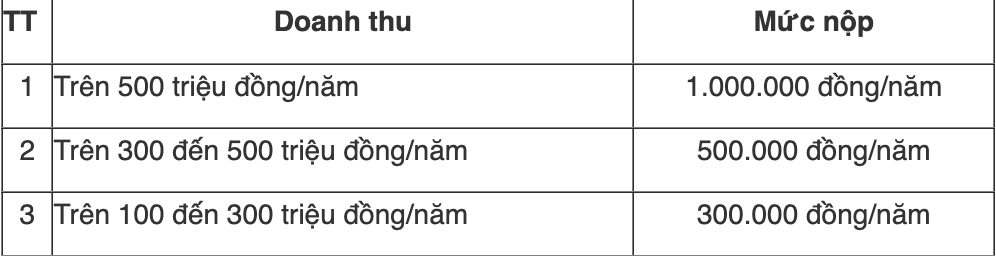

- Từ ngày 01/01/2025 đến hết ngày 30/06/2025: Áp dụng 4 mức thuế suất: 0%, 5%, 8%, 10%. Trong đó, chính sách giảm thuế GTGT còn 8% từ mức 10% áp dụng trong 6 tháng đầu năm.

- Từ ngày 01/07/2025 đến hết ngày 31/12/2025: Nếu không có chính sách mới, thuế GTGT sẽ áp dụng 3 mức theo Luật Thuế GTGT 2024: 0%, 5%, 10%.

Nghị định 180/2024/NĐ-CP được ban hành nhằm thực hiện Nghị quyết số 174/2024/QH15 của Quốc hội, mục tiêu hỗ trợ doanh nghiệp và thúc đẩy phục hồi kinh tế thông qua việc giảm thuế GTGT trong 6 tháng đầu năm 2025.

Các nhóm hàng hóa, dịch vụ chịu các mức thuế GTGT trong năm 2025:

>> Mời bạn xem thêm: Cập nhật mới nhất: Hóa đơn điện tử từ máy tính tiền – chính thức áp dụng từ 06/2025

2.3 Thuế thu nhập cá nhân (Personal Income Tax)

Đây là một loại thuế áp dụng cho thu nhập mà một cá nhân kiếm được từ các nguồn như: Lương, tiền lãi, tiền thuê nhà, tiền lương hưu, tiền thưởng, và các nguồn thu nhập khác. Mức thuế thu nhập cá nhân thường được xác định dựa trên bảng thuế thu nhập cá nhân với các mức thuế khác nhau tùy thuộc vào mức thu nhập của cá nhân.

Hộ kinh doanh, cá nhân kinh doanh có doanh thu từ 100 triệu đồng/năm trở lên phải nộp thuế TNCN theo tỷ lệ phần trăm trên doanh thu (thường là 0,5% đến 2% tùy ngành nghề) hoặc kê khai theo thực tế nếu đăng ký phương pháp kê khai.

>>Mời bạn xem thêm: Bỏ túi 45+ mẫu tin nhắn đòi nợ khéo léo và tinh tế

Bên cạnh 3 loại thuế bắt buộc mà hộ kinh doanh cần phải đóng, còn có các loại thuế mà một số hộ kinh doanh trong diện cần phải đóng như:

- Thuế môi trường (Environmental Taxes): Là loại thuế áp dụng lên các hoạt động kinh doanh và sản xuất có ảnh hưởng tiêu cực đến môi trường. Mục tiêu của thuế môi trường là khuyến khích các doanh nghiệp và cá nhân thực hiện các hoạt động bảo vệ môi trường, giảm thiểu ô nhiễm và tác động tiêu cực lên tài nguyên tự nhiên. Mức thuế thường được tính dựa trên mức độ ô nhiễm hoặc sử dụng tài nguyên của doanh nghiệp hay hộ kinh doanh.

- Thuế nhập khẩu (Import Duty): Đây là loại thuế áp dụng lên hàng hóa và dịch vụ khi chúng được nhập khẩu từ một quốc gia khác vào quốc gia đang áp thuế. Mức thuế nhập khẩu thường được tính dựa trên giá trị hoặc khối lượng của hàng hóa và có thể được áp dụng theo tỷ lệ cố định hoặc theo tỷ lệ biến đổi. Mục tiêu của thuế nhập khẩu có thể là bảo vệ nền kinh tế trong nước, khuyến khích sản xuất trong nước và kiểm soát việc nhập khẩu hàng hóa.

- Thuế xuất khẩu (Export Duty): Đây là loại thuế áp dụng lên hàng hóa và dịch vụ khi chúng được xuất khẩu từ quốc gia đang áp thuế ra một quốc gia khác. Mức thuế xuất khẩu thường được tính dựa trên giá trị hoặc khối lượng của hàng hóa và có thể được áp dụng theo tỷ lệ cố định hoặc theo tỷ lệ biến đổi. Mục tiêu của thuế xuất khẩu là kiểm soát việc xuất khẩu hàng hóa, bảo vệ nguồn tài nguyên trong nước và đảm bảo sự cân đối thương mại.

>>Mời bạn xem thêm: Ngành kinh doanh nào bắt buộc dùng hóa đơn điện tử từ máy tính tiền theo Nghị định mới?

Nguồn: Internet

3. Tầm quan trọng của việc đóng thuế hộ kinh doanh

Việc đóng thuế có tầm quan trọng lớn trong việc đảm bảo phát triển và duy trì hoạt động của một quốc gia.

3.1 Tài trợ cho ngân sách quốc gia

Thuế là một nguồn thu chính cho ngân sách quốc gia, cung cấp nguồn tài chính để phục vụ các dự án công cộng, cơ sở hạ tầng, giáo dục, y tế, quốc phòng và các dịch vụ công cộng khác. Việc đóng thuế đảm bảo rằng nhà nước có đủ nguồn lực để cung cấp các dịch vụ cần thiết cho cộng đồng.

3.2 Đóng góp vào phát triển kinh tế

Việc đóng thuế hộ kinh doanh đóng góp vào phát triển kinh tế chung của một quốc gia. Qua việc thu thuế, chính phủ có thể đầu tư vào các chương trình phát triển, tạo ra môi trường thuận lợi cho các doanh nghiệp hoạt động và thúc đẩy tăng trưởng kinh tế.

3.3 Tạo điều kiện công bằng và cạnh tranh

Thuế có thể được sử dụng như một công cụ để cân đối tài chính và phân phối công bằng. Các chính sách thuế có thể giúp giảm bất bình đẳng thu nhập, bảo vệ các đối tượng yếu thế và khuyến khích sự công bằng xã hội.

>>Mời bạn xem thêm: Tổng hợp các mức phạt khi không dùng hóa đơn điện tử từ máy tính tiền (Cập nhật 06/2025)

Nguồn: Internet

4. Những lưu ý khi đóng thu thuế hộ kinh doanh

Khi đóng thuế hộ kinh doanh, bạn cần lưu ý một số vấn đề như sau:

4.1 Kiểm tra và tuân thủ quy định thuế

Hãy đảm bảo bạn đã nắm rõ các quy định về thuế hiện hành và tuân thủ theo đúng quy định pháp luật. Để làm được điều này, bạn cần nắm vững các loại thuế phải áp dụng, các khoản giảm trừ, các hạn chế và yêu cầu liên quan đến việc nộp thuế.

4.2 Thời hạn nộp thuế

Bạn cần đặc biệt lưu ý và tuân thủ về thời hạn nộp hồ sơ kê khai thuế. Hãy đảm bảo rằng bạn nắm rõ các ngày cuối cùng để nộp thuế và thực hiện các biện pháp cần thiết để đảm bảo việc nộp thuế đúng hạn. Cần lưu ý là nếu nộp thuế trễ hạn, bạn có thể bị phạt tùy theo mức độ nặng nhẹ khác nhau.

4.3 Bảo lưu các tài liệu liên quan

Hãy bảo lưu tất cả các tài liệu liên quan đến thuế, bao gồm hóa đơn, biên lai, báo cáo thuế và các tài liệu kế toán khác. Điều này giúp bạn có thể chứng minh và kiểm tra tính hợp lệ của các khoản thuế đã nộp và đối phó với bất kỳ kiểm tra thuế hoặc tranh chấp nào trong tương lai.

4.4 Nhận tư vấn từ chuyên gia thuế

Nếu bạn gặp khó khăn hoặc có bất kỳ câu hỏi nào liên quan đến việc đóng thuế hộ kinh doanh, bạn có thể nhận trợ giúp từ các chuyên gia thuế. Họ có thể giúp bạn hiểu rõ hơn về các quy định thuế và cung cấp các giải pháp cụ thể giúp bạn không phải vướng mắc về thuế.

>>Mời bạn xem thêm: Máy tính tiền kết nối hóa đơn điện tử: Hộ kinh doanh chọn đúng, bán hàng chuẩn!

Nguồn: Internet

Triển khai hoá đơn điện tử từ máy tính tiền chuyên nghiệp cùng Sổ Bán Hàng

Để giúp các chủ kinh doanh thuận tiện trong việc phát hành hóa đơn điện tử, Sổ Bán Hàng đã hợp tác với Tập Đoàn Bưu Chính Viễn Thông VNPT, mang đến giải pháp tích hợp hóa đơn điện tử ngay trong ứng dụng.

Khi sử dụng máy tính tiền từ Sổ Bán Hàng, chủ kinh doanh có thể:

- Kết nối và khởi tạo với Hoá đơn điện tử (HĐĐT) và Chữ ký số (CKS) hợp lệ

- Xuất hóa đơn điện tử (HĐĐT) trên Máy tính tiền

- Quản lý toàn bộ hóa đơn điện tử

- Cài đặt điều kiện để hóa đơn tự động phát hành theo nhu cầu

Vì sao hàng nghìn chủ kinh doanh chọn Sổ Bán Hàng để phát hành hóa đơn điện tử?

- Đăng ký nhanh chóng – Xử lý hiệu quả: Tạo và in hóa đơn chỉ trong vài bước, tiết kiệm thời gian so với hóa đơn giấy truyền thống.

- Tính chính xác cao: Tích hợp trực tiếp vào Sổ Bán Hàng, giảm thiểu tối đa sai sót trong việc nhập liệu và tính toán giá trị hóa đơn.

- Quản lý và tra cứu dễ dàng: Hóa đơn được lưu trữ tập trung trên hệ thống, giúp tra cứu nhanh chóng và giảm rủi ro thất lạc.

- Bảo mật tối ưu: Dữ liệu hóa đơn và thông tin khách hàng được mã hóa và bảo vệ an toàn, giảm thiểu nguy cơ bị đánh cắp.

- Linh hoạt trong xuất hóa đơn: Cho phép xuất hóa đơn dưới nhiều định dạng theo yêu cầu của khách hàng hoặc cơ quan quản lý.

- Quản lý toàn diện: Tích hợp cùng hệ thống bán hàng, kho và báo cáo, giúp chủ kinh doanh theo dõi hoạt động kinh doanh từ doanh thu đến hàng tồn, tất cả trong một nền tảng duy nhất.

>> Mời bạn xem thêm: Sổ Bán Hàng chính thức hợp tác cùng VNPT cung cấp giải pháp triển khai hóa đơn điện tử từ máy tính tiền (Cập nhật mới)

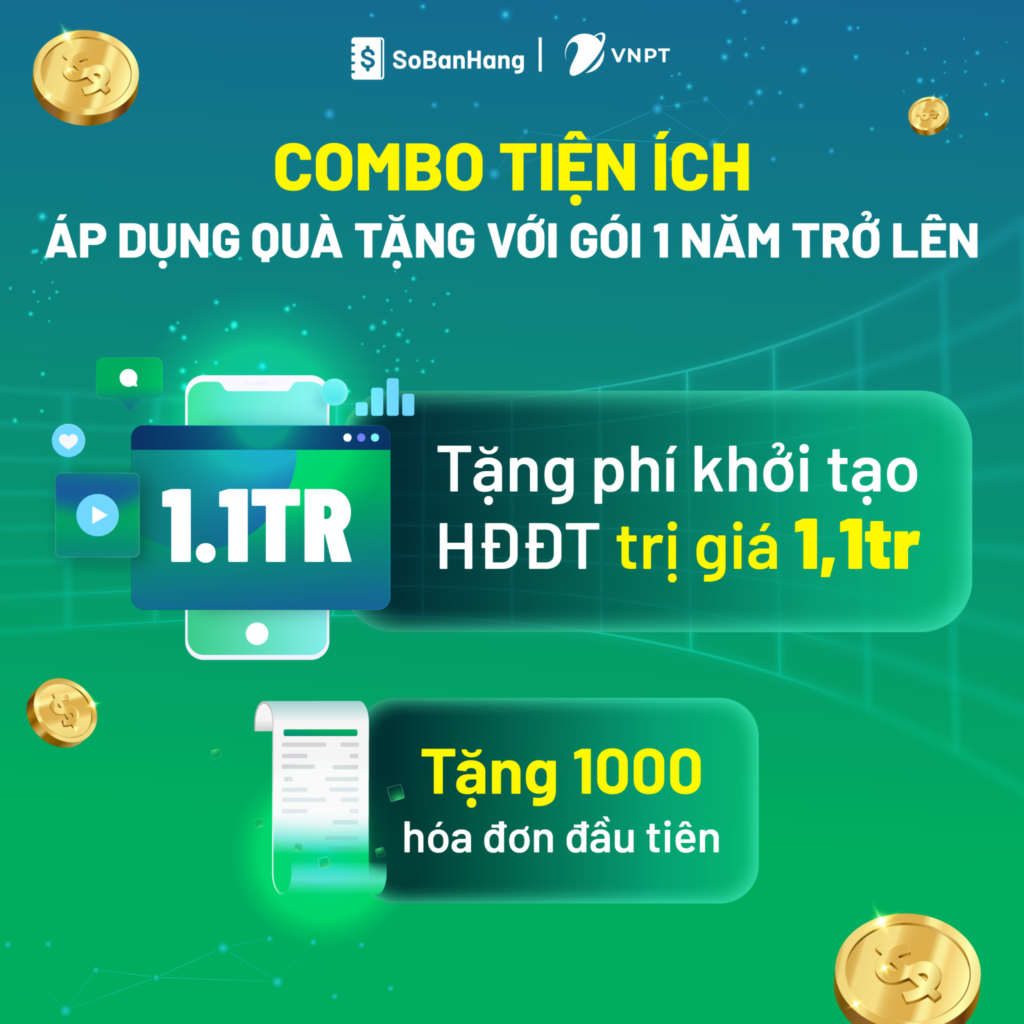

Ưu đãi đặc biệt dành cho chủ kinh doanh khi sử dụng Sổ Bán Hàng

Khi đăng ký gói sử dụng từ 1 năm trở lên, chủ kinh doanh sẽ nhận ngay những ưu đãi hấp dẫn:

🎁 Miễn phí 100% phí khởi tạo hóa đơn điện tử – trị giá 1.100.000đ

🎁 Tặng ngay 1.000 hóa đơn điện tử miễn phí

Đừng bỏ lỡ cơ hội này! Đăng ký ngay hôm nay để tận dụng các ưu đãi và quản lý cửa hàng hiệu quả hơn với Sổ Bán Hàng!

>> Mời bạn xem thêm: Máy tính tiền là gì? Chủ kinh doanh cần hiểu rõ trước Nghị định mới áp dụng 06/2025

Bài viết trên đây là thông tin về các vấn đề xoay quanh thuế hộ kinh doanh và các sửa đổi mới nhất hiện nay. Bạn hãy lưu lại và đọc hiểu thông tin để có thể nắm vững về các loại cần phải đóng đối với hộ kinh doanh. Sổ Bán Hàng hy vọng bài viết này sẽ giúp bạn có được cái nhìn tổng quan nhất về các loại thuế và thực hiện đóng thuế đúng theo quy định của nhà nước nhé!

>>Mời bạn xem thêm:

Thuế khoán là gì mà các hộ kinh doanh cần phải biết

Máy tính tiền cho hộ kinh doanh: Giải pháp “vượt ải” thuế thông minh từ 06/2025

**Thông tin trong bài viết tham khảo từ trang: Thư Viện Pháp Luật, Báo Chính Phủ